همبستگی نفت و ارز – تاثیر قیمت نفت خام بر دلار

همبستگی نفت و ارز به تحلیل بازار نفت و گاز:

یک رشته پنهان وجود دارد که ارزها را به نفت خام مرتبط می کند. کنشهای قیمتی در یک مکان، واکنشی همدلانه یا مخالف در محل دیگر ایجاد میکند. این همبستگی به دلایل زیادی از جمله توزیع منابع، تراز تجاری (BOT) و روانشناسی بازار ادامه دارد. همچنین سهم قابل توجهی نفت خام در فشار های تورمی و کاهش تورم وجود دارد که این روابط متقابل را در دورههایی با روند شدید تشدید میکند، هم در جهت صعودی و هم در جهت نزولی.

ارتباط نفت و ارز

نفت و ارز ذاتا به هم مرتبط هستند. در کشورهایی که دارای ذخایر قابل توجهی هستند، اقدامات قیمتی در یکی واکنش مثبت یا منفی را در دیگری ایجاد میکند.

کشورهایی که نفت خام می خرند و کشورهایی که آن را تولید می کنند، دلار را در سیستمی به نام سیستم دلاری نفت مبادله می کنند.

دلار از کاهش شدید نفت خام سود برده است زیرا بخش انرژی سهم قابل توجهی در تولید ناخالص داخلی ایالات متحده دارد.

ایالات متحده از یک وارد کننده خالص به یک صادر کننده خالص انرژی در سال 2020 تغییر مکان داد.

کشور هایی که به شدت به صادرات نفت خام وابسته هستند، نسبت به کشورهایی که منابع متنوع تری دارند، آسیب اقتصادی بیشتری را تجربه می کنند.

نفت و دلار آمریکا (USD)

قیمت نفت خام وابسته به دلار آمریکا (USD) است. کشورهایی که نفت وارد می کنند هزینه آن را به دلار می پردازند. به طور مشابه، آنهایی که کالا را صادر می کنند، پرداخت را به دلار دریافت می کنند. قدمت این سیستم به اوایل دهه 1970 پس از فروپاشی استاندارد طلای برتون وودز باز می گردد. در این دوره شاهد ظهور سیستم پترو دلار بودیم که باعث افزایش دلار آمریکا به عنوان ارز ذخیره جهانی شد. تولیدکنندگان و خریداران نفت از این سیستم برای تجارت کالا به دلار آمریکا استفاده می کنند.

هر افزایش و نزولی در دلار یا قیمت کالا باعث ایجاد یک همسویی مجدد فوری بین دلار آمریکا و چندین تلاقی فارکس می شود. این تحرکات در کشورهای فاقد ذخایر قابل توجه نفت خام، مانند ژاپن، کمتر و در کشورهایی که ذخایر قابل توجهی مانند کانادا، روسیه و برزیل دارند، ارتباط کمتری دارد.

توسعه همبستگی های نفتی

بسیاری از کشورها از ذخایر نفت خام خود در طول رشد تاریخی بازار انرژی بین اواسط دهه 1990 و اواسط دهه 2000 استفاده کردند و وام های زیادی برای ایجاد زیر ساخت ها، گسترش عملیات نظامی و آغاز برنامه های اجتماعی گرفتند. این صورت حساب ها پس از فروپاشی اقتصادی سال 2008 سررسید شدند، جایی که برخی از کشورها اهرم زدایی را افزایش دادند در حالی که برخی دیگر دو برابر شدند و وامهای سنگینتری در برابر ذخایر برای باز گرداندن اعتماد و مسیر به اقتصاد آسیب دیده خود گرفتند.

این بدهی های سنگین تر به بالا نگه داشتن نرخ رشد کمک کرد تا زمانی که قیمت جهانی نفت خام در سال 2014 سقوط کرد و کشورهای حساس به کالاها را وارد محیط های رکودی کرد. کانادا، روسیه، برزیل و سایر کشورهای غنی از انرژی با مشکل مواجه شدند و مجبور شدند خود را با کاهش شدید ارزش دلار کانادا (CAD)، روبل روسیه (RUB) و ریال برزیل (BRL) وفق دهند. این کشورها در سالهای 2016 و 2017 نشانههایی از بازگشت را نشان دادند.

فشار فروش به سایر گروههای کالایی سرایت کرد و نگرانی های قابل توجهی از کاهش تورم در سرتاسر جهان را افزایش داد. این امر همبستگی بین کالاهای تحت تأثیر، از جمله نفت خام و مراکز اقتصادی فاقد ذخایر کالایی قابل توجه مانند منطقه یورو را تشدید کرد. ارز در کشورهای دارای ذخایر معدنی قابل توجه اما ذخایر انرژی کم، مانند دلار استرالیا (AUD)، همراه با ارز کشورهای نفت خیز به شدت کاهش یافت.

مشکل در منطقه یورو

کاهش شدید قیمت نفت خام پس از منفی شدن شاخصهای قیمت مصرفکننده محلی در پایان سال 2014، باعث ترس از کاهش تورم در منطقه یورو شد. فشارها بر بانک مرکزی اروپا (ECB) در اوایل سال 2015 تشدید شد تا یک برنامه محرک پولی در مقیاس بزرگ را برای متوقف کردن این روند ارائه کند: مارپیچ کاهش تورم و اضافه کردن تورم به سیستم. دور اول خرید اوراق قرضه در این نسخه اروپایی تسهیل کمی (QE) از هفته اول مارس 2015 آغاز شد. QE توسط بانک مرکزی اروپا تا اواسط سال 2018 ادامه یافت.

EUR/USD در مقابل نفت خام

بسیاری از شرکت کنندگان فارکس تمام توجه خود را بر روی متقاطع EUR/USD، محبوب ترین و نقد شونده ترین بازار ارز در جهان متمرکز می کنند. جفت ارز در مارس 2014، تنها سه ماه قبل از اینکه نفت خام وارد یک کاهش خفیف شود که در سه ماهه چهارم به نزولی رسید. در همان زمان قیمت نفت خام از بالای دهه 80 به پایین 50 رسید. فشار فروش 52 یورو همچنان ادامه داشت. مارس 2015، همزمان با آغاز بسته محرک پولی بانک مرکزی اروپا به پایان رسید.

تاثیر دلار آمریکا (USD)

ایالات متحده علیرغم داشتن ذخایر ثابت شده از لحاظ تاریخی واردکننده خالص نفت بود. اما این در سال 2020 تغییر کرد. تولید نفت خام افزایش یافت به طوری که ایالات متحده 8.51 میلیون بشکه در روز در مقایسه با 7.86 میلیون بشکه در روز در آن سال صادر کرد.

در حالی که ایالات متحده در تولید جهانی نفت در رتبه های بالاتری قرار گرفت، دلار آمریکا به دلایل مختلف از کاهش شدید نفت خام سود برده است. اول، رشد اقتصادی ایالات متحده از زمان بازار نزولی در مقایسه با شرکای تجاری آن به طور غیر عادی قوی بوده و ترازنامه ها را دست نخورده نگه داشته است. دوم، در حالی که بخش انرژی به طور قابل توجهی به تولید ناخالص داخلی ایالات متحده کمک می کند، تنوع اقتصادی زیاد آمریکا اتکای آن را به این صنعت کاهش می دهد.

دلار آمریکا (USD) در مقابل نفت خام

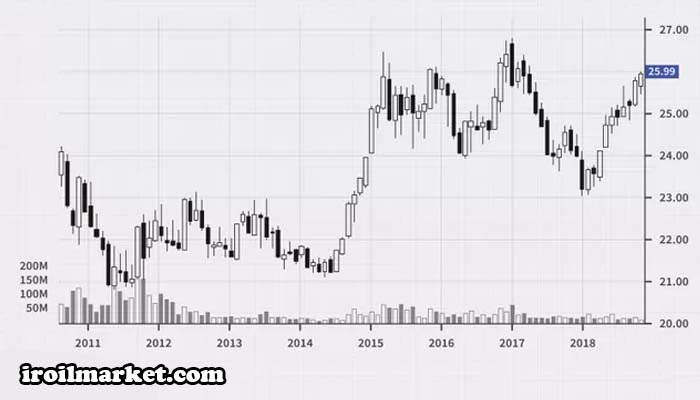

صندوق صعودی شاخص دلار آمریکا (UUP) Invesco DB، یک پروکسی معاملاتی محبوب دلار، در اوج آخرین چرخه بازار صعودی در سال 2007 به پایین ترین حد خود در چند دهه اخیر رسید و به شدت بالاتر رفت و با پایان بازار نزولی به بالاترین حد سه سال اخیر رسید. در سال 2009. سپس، پایین ترین سطح در سال 2011 و 2014 زمینه را برای یک روند صعودی قدرتمند در سال 2014 فراهم کرد که تنها یک ماه پس از رسیدن نفت خام به اوج خود و وارد شدن به روند نزولی تاریخی خود آغاز شد.

رفتار قفل معکوس بین ابزارها تا سال 2015 ادامه یافت، زمانی که USD به عقب نشینی خود ادامه داد، همزمان با شروع برنامه QE بانک مرکزی اروپا بود، که نشان میدهد چگونه سیاست پولی میتواند بر همبستگی نفت خام، حداقل برای دورههای زمانی قابل توجه غلبه کند. آغاز چرخه پیش بینیشده افزایش نرخ FOMC به این الگوی نگهداری نیز کمک کرده است.

نتایج وابستگی بیش از حد به صادرات نفت

منطقی است که کشورهایی که وابستگی بیشتری به صادرات نفت خام دارند، نسبت به کشورهایی که منابع متنوع تری دارند، آسیب اقتصادی بیشتری متحمل شده اند. روسیه نمونه کاملی را ارائه می دهد، زیرا انرژی بیش از 65 درصد از صادرات آن در سال 2014 را تشکیل می داد.

این کشور در سال 2015 با کاهش 4.6 درصدی تولید ناخالص داخلی نسبت به مدت مشابه سال قبل (سالانه) در سه ماهه دوم سال 2015، به رکود شدیدی سقوط کرد که به دلیل تحریم های غرب مرتبط با تهاجم به اوکراین تشدید شد. تولید ناخالص داخلی برای سه ماهه سوم 2015 سالانه 2.6 درصد و سپس 2.7 درصد برای سه ماهه چهارم 2015 کاهش یافت. سپس، با چرخش قیمت نفت خام، تولید ناخالص داخلی روسیه شاهد چرخش قابل توجهی بود. رشد تولید ناخالص داخلی در سه ماهه چهارم سال 2016 مثبت شد و از آن زمان تا کنون به همین شکل باقی مانده است.

کشورهایی که بیشترین صادرات نفت خام بر اساس بشکه در روز را در سال 2015 داشته اند به شرح زیر است:

- عربستان سعودی: 7.3 میلیون

- روسیه: 4.9 میلیون

- عراق: 3.1 میلیون

- کانادا: 2.8 میلیون

- امارات متحده عربی: 2.5 میلیون

تنوع اقتصادی تاثیر بیشتری بر ارزهای اساسی نسبت به اعداد مطلق صادرات نشان می دهد. کلمبیا در رتبه 19 قرار دارد، اما نفت خام 25 درصد از کل صادرات را تشکیل می دهد که نشان دهنده وابستگی بالایی است که در فرو پاشی پزو کلمبیا (COP) از اواسط سال 2014 نشان داده شده است.

سقوط روبل

بسیاری از پلتفرم های فارکس غربی در اوایل سال 2015 معاملات روبل را به دلیل مشکلات نقدینگی و کنترل سرمایه متوقف کردند و معامله گران را تشویق کردند که از کرون نروژ (NOK) به عنوان بازار پروکسی استفاده کنند. USD/NOK یک الگوی پایه گسترده را بین سالهای 2010 و 2014 نشان میدهد، در همان زمان که نفت خام بین 75 دلار و 115.1314 دلار افزایش یافت.

این افزایش در نیمه دوم سال 2015 ادامه یافت و جفت ارز به بالاترین سطح یک دهه جدید رسید. این نشان دهنده فشار مداوم بر اقتصاد روسیه است، حتی اگر نفت خام از پایین ترین سطح خود خارج شد با این حال، این جفت ارز همراه با نفت خام افزایش یافته است. نوسانات بالا این بازار را برای موقعیت های بلند مدت فارکس تبدیل به یک بازار دشوار میکند، اما معامله گران کوتاه مدت می توانند سودهای عالی را در این بازار پر روند کسب کنند.

چه چیزی نفت خام را به ارزها مرتبط می کند؟

عوامل متعددی وجود دارد که نفت خام را به ارزها مرتبط می کند، به طوری که ممکن است در صورت تغییر قیمت در ارز دیگر، واکنش مرتبط یا مخالفی نسبت به یکی از آنها وجود داشته باشد. این اغلب با توزیع منابع و تراز تجاری یک کشور (تعادل بین صادرات و واردات یک کشور) مرتبط است. رفتارها و احساسات در بازار و تأثیری که نفت خام بر تورم می گذارد نیز در رابطه بین کالا و ارز دیده می شود.

سیستم پترودلار چیست؟

تولیدکنندگان و خریداران از سیستم دلارهای نفتی برای تجارت نفت خام استفاده می کنند. پترودلار یک ارز جداگانه نیست. در عوض، تجارت با دلار آمریکا انجام می شود. این سیستم در اوایل دهه 1970 پس از پایان یافتن استاندارد طلای برتون وودز توسعه یافت. در آن زمان، ایالات متحده با عربستان سعودی قرار دادی را برای استاندارد کردن فروش نفت به دلار منعقد کرد.

سخن پایانی

نفت خام به سه دلیل با بسیاری از جفت ارزها همبستگی تنگا تنگی نشان می دهد. اول، قرارداد به دلار آمریکا نقل شده است، بنابراین تغییرات قیمت گذاری تأثیر فوری بر تقاطع های مرتبط دارد. دوم، وابستگی زیاد به صادرات نفت خام، اقتصادهای ملی را به سمت روندهای صعودی و نزولی در بازارهای انرژی هدایت می کند. و سوم، سقوط قیمت نفت خام باعث کاهش دلسوزانه در کالاهای صنعتی میشود و خطر کاهش تورم در سراسر جهان را افزایش میدهد و جفت ارزها را مجبور میکند روابط خود را مجددا قیمت گذاری کنند.

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.