آخرین تحولات بازارهای جهانی نفت

صادرات نفت روسیه

به گزارش بازار نفت و گاز با سست شدن زیربنای بازارهای نفت پس از حمله نظامی مسکو به اوکراین در اواخر فوریه، تحریم ها و محدودیت های داوطلبانه یک سیستم قیمت گذاری مبهم بر این بازارها حاکم کرده است که نفت خام و فرآورده های نفتی روسیه را با تخفیف های قابل ملاحظه ای به بازارهای جهانی عرضه می کند. تاکنون عرضه نفت 600 هزار بشکه در روز کسری داشته است. به گزارش آژانس بین المللی انرژی، روسیه در ماه ژوئن 7.4 میلیون بشکه در روز نفت خام و فرآورده های نفتی صادر کرده است، در حالی که این رقم در ژانویه قبل از درگیری ها در اوکراین، 8 میلیون بشکه در روز بود.

علاوه براین، توازن صادرات از فرآورده های نفتی به نفت خام تغییر یافته و فشار قابل توجهی بر مابقی سیستم پالایشی جهان وارد می کند. صادرات محصولات روسی در ماه گذشته روزانه 2.3 میلیون بشکه بود که در مقایسه با 3.1 میلیون بشکه ژانویه کاهش داشت و پالایشگاه های سایر نقاط را مجبور به جبران کسری کرد.

با توجه به اینکه بسیاری از ظرفیت های پالایشگاه های موجود در خارج از روسیه در حال حاضر با نرخ بهره برداری بالا کار می کنند و همچنین گازوئیل و VGO تقریبا نیمی از صادرات محصولات روسیه را به خود اختصاص داده اند، حاشیه سود گازوئیل از مارس تا آوریل افزایش بی سابقه ای داشته است چرا که پالایشگاه ها تلاش کردند تا عرضه تقطیر میانی را به حداکثر برسانند.

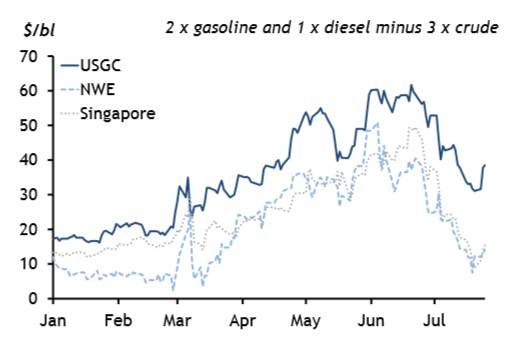

از طرفی، با افزایش حاشیه های پالایشگاهی در ماه می به دلیل کمبود اکتان، بازار بنزین توربو شارژ را برای تابستان در برنامه قرار داد. اما با توجه به نمودار زیر، در ماه گذشته به دنبال کاهش عرضه محصولات در راستای تضعیف تقاضا، حاشیه های پالایشگاهی به سطح نرمال تری بازگشتند.

آخرین تحولات بازارهای جهانی نفت

صادرات نفت خام روسیه در ماه گذشته به طور متوسط 5.1 میلیون بشکه در روز بود که در مقایسه با 4.9 میلیون بشکه ژانویه رشد بهتری داشت. آژانس بین المللی انرژی اعلام کرد که صادرات روسیه از طریق خط لوله به اروپا و چین تغییر چندانی نکرده است اما بیشتر نفت خام این کشور از طریق دریا در حال انتقال به آسیا، به ویژه هند است که در ژوئن 800 هزار بشکه در روز از نفت خام روسیه را خریداری کرده است؛ در حالی که این رقم در ژانویه 100 هزار بشکه بود.

به گفته بانک مرکزی هند، اکنون تسویه حساب های تجاری بین المللی به روپیه باعث می شود تا تجارت با روسیه به طور بالقوه و بدون دخالت پیامدهای منفی دلار تقویت شود. اقدامات ایالات متحده و اروپا تاکنون نتوانسته است صادرات نفت روسیه را در مقیاس پیش بینی شده محدود کند اما الگوهای تجاری نفت و عملیات پالایشگاهی را اساسا تغییر داده است.

نفت خام روسیه بیشتر با هدف فرآوری به سمت شرق حرکت کرده و گریدهای منطقه آتلانتیک و middle east که در حال حاضر به سمت ایالات متحده در جریان هستند را حذف می کند. فرآورده های نفتی روسیه توسط پالایشگاه های آسیایی به منطقه آتلانتیک بازگردانده می شوند تا جایگزین صادرات محصولات از دست رفته روسی در اروپا و ایالات متحده شوند. با تبدیل نفت خام روسیه به فرآورده های نفتی، اعمال تحریم ها با هدف حذف آن از تجارت یا واردات بین المللی عملآ غیرممکن است. پالایشگاه های هندی که خریدار کلیدی نفت خام ارزان قیمت روسی هستند، می توانند نرخ بهره برداری با بالا نگه دارند.

تولید نفت اوپک پلاس

اوپک و شرکای غیر اوپکی آن هفته آینده برای یکی از سخت ترین نشست های اخیرشان با هدف توافق بر سر سیاست تولید از سپتامبر پس از آخرین روند نزولی نزدیک به 10 میلیون بشکه در روز در ماه می 2020، گرد هم می آیند. ائتلاف اوپک پلاس از سال 2020 اساسا یک مسیر از پیش تعیین شده را دنبال کرده است که این مسیر تولید روزانه 9.7 بشکه ای نفت خام را که این گروه در واکنش به سقوط تقاضای جهانی نفت ناشی از همه گیری کووید-19 کاهش داده بود، با افزایش مداوم بازگرداند.

قرارداد تولید فعلی رسما تا پایان سال جاری منقضی نمی شود اما افزایش سقف تولید تا 648 هزار بشکه در روز در ماه آینده، سهمیه تولید شرکت کنندگان را به سطح قبل از همه گیری کووید-19 باز می گرداند. این روند از طرفی، به افزایش سقف تولید ماهانه اخیر که بازار به آن عادت کرده است پایان می دهد اما در اینجا این سؤال مطرح می شود که بعد از این چه اتفاقی قرار است بیفتد؟ قیمت نفت از زمانی که در ماه مارس به بالاتر از 130 دلار در هر بشکه رسید، کاهش یافت اما با این حال، همچنان بالاتر از 100 دلار در بشکه باقی مانده است.

علیرغم اینکه برخی از کشورهای مصرف کننده، به ویژه ایالات متحده خواستار عرضه مازاد هستند اما جو بایدن، رئیس جمهور امریکا در سفر خود به عربستان سعودی در اوایل ماه جاری نتوانست قول مساعد یا تعهد مشخصی از تولیدکنندگان خاورمیانه بگیرد. اما سعودی ها که شاهزاده بن سلمان به عنوان وزیر نفت آنها در 29 جولای با الکساندر نواک معاون نخست وزیر روسیه گفت و گو کرد، به صراحت اعلام کرده اند که هر گونه تصمیم برای افزایش تولید تنها در صورت نیاز بازار و با هماهنگی سایر تولیدکنندگان اوپک پلاس اتخاذ خواهد شد.

کاهش تقاضای نفت چین

کاهش شدید واردات نفت خام، تقاضای نفت چین را در ماه ژوئن تقریبا 2 میلیون بشکه در روز کاهش داد. انتظار می رود تقاضا از جولای تا آگوست کاهش یابد اما در فصل پاییز دوباره به رشد خوبی برسد. تقاضای ظاهری نفت که همان مجموع تولید نفت خام و تجارت خالص نفت است، در ژوئن به دلیل سقوط خرید نفت خام در طول قرنطینه های اعمال شده کووید-19 از آوریل تا می در چین به حداقل رسید. واردات خالص نفت خام با رقم 8.6 میلیون بشکه در روز به کمترین میزان در چهار سال اخیر رسید.

واردات عربستان سعودی در ماه گذشته همزمان با تضعیف تقاضا به دلیلی همه گیری کووید-19، به کمترین میزان خود از سال 2020 یعنی 1.2 میلیون بشکه در روز رسید که تقریبآ شامل یک سوم از کاهش یک ماهه می شد. این سیر نزولی به دنبال افزایش شدید قیمت های فرمول عربستان سعودی در آوریل اتفاق افتاد.

چین نسبت به کشورهای سایر منطقه کمتر قادر به خرید نفت خام میدل ایست (خاورمیانه) بود زیرا قرنطینه های کووید-19 حاشیه های پالایش سوخت جاده ای را سرکوب کرده و اقدامات دولتی برای کنترل صادرات نیز مانع از صادرات مازاد محصولات شرکت های نفتی شده است. این امر شرکت های چینی را مجبور کرد تا واردات نفت خام روسیه در ژوئن را به نفع گریدهای ایرانی ارزان تر کاهش دهند.

کاهش حاشیه سود گازوئیل و بنزین

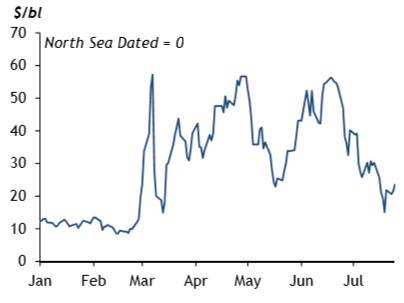

با فروکش کردن نگرانی ها از عرضه، حاشیه سود دیزل (گازوئیل) اروپا به شدت کاهش یافت اما تحریم های آتی اتحادیه اروپا همچنان تهدیدی برای کاهش عرضه در سال آینده محسوب می شود. با توجه به نمودار زیر، حاشیه سود گازوئیل در شمال غربی اروپا به کمتر از 24 دلار در هر بشکه رسیده است که در مقایسه با رکورد بیش از 57 دلار در هر بشکه که در اوایل ماه مارس به دنبال تهاجم نظامی مسکو به اوکراین ثبت شده بود، نزدیک به 60 درصد در بشکه افت داشت.

آخرین تحولات بازارهای جهانی نفت

علاوه براین، حاشیه سود بنزین نیز به شدت کاهش یافته و باعث شده است که در 27 ژوئیه در شمال غربی اروپا به کمتر از 15 دلار در بشکه برسد که در مقایسه با اوایل ژوئن بیش از 50 دلار در هر بشکه ریزش داشته است. با بالا رفتن تولید پالایشگاه های منطقه ای، حاشیه های پالایشی تحت فشار قرار گرفته اند؛ درست زمانی که قیمت های بالای پمپ تقاضا را تضعیف کرده اند. عرضه دیزل برای پاسخگویی به حجم تقاضا کافی است و صادرات گازودیل (دیزل) روسیع به اروپا با وجود تهدید تحریم های قریب الوقوع نزدیک به سطح نرمال باقی مانده اند.

روسیه همچنان ماهانه بیش از 620 هزار بشکه گازوئیل به اروپا صادر می کند که نسبت به سال گذشته اندکی کاهش داشته است اما از آنجا که قرارداد های تأمین بلند مدت همچنان معتبر هستند، بالاتر از آمار سال 2019 است.

با بالا رفتن فعالیت های پالایشگاهی نرخ عرضه در اروپا نیز افزایش یافته است. سودآوری پالایشی نیز به میزان قابل ملاحظه ای کمتر از محاسبات استاندارد است و علاوه براین، هزینه های تولید پالایشگاهی برای برخی از مجتمع ها بیش از 7 دلار در هر بشکه است که آن را بایستی به هزینه های بالای گاز طبیعی نسبت داد که از ورودی های غیرمستقیم دیزل محسوب می شود.

متفاوت بودن قیمت های اورال روسیه

بحث های مربوط به قیمت نفت خام اورال روسیه در هفته گذشته (سومین هفته از ماه جولای) پس از ماه ها سکوت، بسیار متفاوت بوده است. به گفته منابع، در این هفته در برخی از شرکت های روسی قیمت متوسط محموله های روسی با تخفیف 25-20 دلاری در هر بشکه به دریای شمال با ترم تحویل cif روتردام و cif آگوستا تعیین شد.

تاجرانِ برخی از شرکت های فعال بزرگ در بازار اروپا در 20 جولای اورال را با تخفیف 15 دلاری در هر بشکه برای دریای شمال با ترم cif روتردام و cif آگوستا ارزیابی کردند. آرگوس پیش از این، از اوایل آوریل اورال بالتیک را با تخفیف 34.85 دلاری cif روتردام محاسبه کرده بود. پس از آغاز درگیری ها در اوکراین در اواخر فوریه که منجر به سقوط تقاضای اروپا برای اورال به ویژه پالایشگاه های بالتیک و شمال غربی اروپا شد، دسترسی به جزئیات آن بسیار دشوار است.

محموله های دریایی اورال از بنادر بالتیک و دریای سیاه به سمت مدیترانه و شرق کانال سوئز هدایت می شوند که از بین این مقاصد، هند و چین در اولویت قرار دارند. محاسبه هزینه های حمل و نقل به مقاصدی همچون هند دشوار است زیرا بسته به اینکه آیا محموله ها از دریای سیاه یا بالتیک ارسال می شوند و یا از طریق کانال سوئز یا اطراف افریقا صادر می شوند تا با تأخیر کمتری مواجه شوند، می توانند بسیار متفاوت باشند.

تغییر رویه صندوق بین المللی پول به دست اوکراین

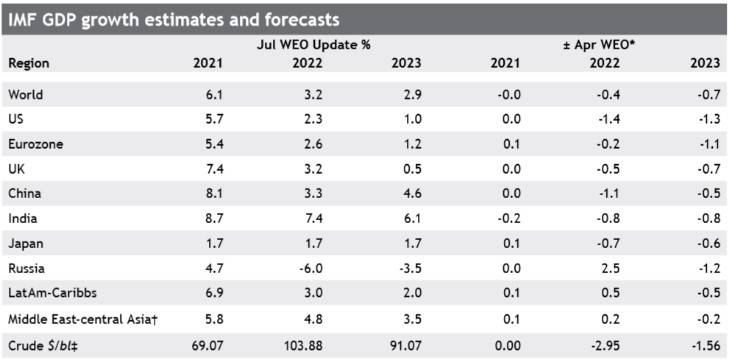

با توجه به “چشم انداز نامطمئن” صندوق بین المللی پول (IMF) از اقتصاد جهانی، انتظار می رود پیامدهای جنگ در اوکراین و قیمت بالای کالاهای مصرفی رشد اقتصادی اتحادیه اروپا و ایالات متحده را کند کند. چشم انداز اقصاد جهانی (WEO) در IMF با توجه به جدول زیر، پیش بینی رشد اقتصاد جهانی در سال 2022 را با 0.4 درصد کاهش به 3.2 درصد می رساند.

آخرین تحولات بازارهای جهانی نفت

پیش بینی می شود در سال 2023 این رقم رشد 2.9 درصدی را تجربه کند. از پیش بینی های صندوق بین المللی پول توسط بسیاری از اقتصاد دانان برای مدل سازی پیش بینی های تقاضای نفت استفاده می شود. با این تفاسیر، ارزیابی ها و پیش بینی های ارائه شده در IMF بهترین سناریو محسوب می شود. مدیر تحقیقات صندوق بین المللی پول می گوید “ریسک های این چشم انداز به شدت سیر نزولی را در پیش گرفته اند”. جهان ممکن است به زودی، تنها دو سال پس از آخرین رکود، در لبه پرتگاه رکود جهانی قرار گیرد. این صندوق به خطر رکود جهانی در سال آینده اشاره می کند.

حمله نظامی روسیه به اوکراین و شوک های قیمت انرژی و مواد غذایی ناشی از آن من جمله عوامل اصلی در کاهش این رشد اقتصادی هستند. شعله ور شدن آتش تورم در اقتصادهای پیشرفته بانک های مرکزی را به افزایش نرخ های بهره سوق می دهد و این کار، اوضاع مالی را در سراسر جهان سخت تر کرده است. طبق پیش بینی های این صندوق، رشد اقتصادی ایالات متحده در سال جاری ممکن است 2.3 درصد باشد که در مقایسه با گذشته کاهش 1.4 درصدی را نشان می دهد.

انتظار می رود این رقم در منطقه اروپا در سال جاری 2.6 درصد باشد. یکی از سناریوهای صندوق بین المللی پول که شامل قطع کامل جریان گاز روسیه به اوکراین و کاهش 30 درصدی صادرات نفت روسیه تا پایان سال 2022 است، به طور بالقوه شاهد کاهش رشد تا 2.6 درصد در سال جاری خواهد بود زیرا هم ایالات متحده و هم منطقه اروپا رشد اقتصادی نزدیک به صفر را تجربه خواهند کرد.

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.