جدیدترین تحولات بازارهای جهانی نفت

جدیدترین تحولات بازارهای جهانی نفت در نیمه اول سپتامبر

ظهور بحران دیزل در اروپا

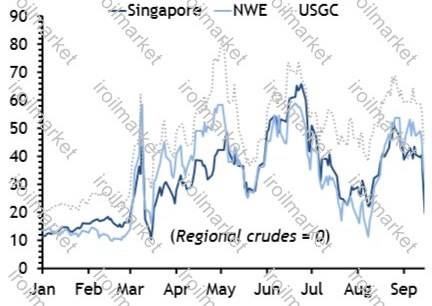

بازارهای تقطیر میانی در یک وضعیت متشنج غیرعادی مشابه با زمستان های نیمکره شمالی قرار دارند. گازوئیل به نقطه اوج زنجیره تامین جهانی نفت تبدیل شده است زیرا انتظارات از بحران شدید عرضه انرژی در زمستان در اروپا افزایش بی سابقه قیمت گاز طبیعی را به دنبال داشته و تقاضا برای دیزل بعنوان سوخت صنعتی جایگزین را بالا برده است. از طرفی، تامین کنندگان با ممنوعیت صادرات محصولات روسی از اوایل فوریه از سوی اتحادیه اروپا روبرو هستند. در حال حاضر، به دلیل فعالیت کم پالایشگاه ها حجم ذخایر نسبت به سال گذشته کاهش یافته است. با این حال، با توجه به نمودار زیر، حاشیه سود گازوئیل به شدت در حال کاهش است و در آسیا و حوزه آتلانتیک به ترتیب 20 و 13 دلار در هر بشکه در طی دو روز ریزش داشته است.

در اینجا این سوال مطرح می شود که آیا این سقوط قیمت ها منعکس کننده رکود اقتصادی است یا انتظارات از عرضه بیشتر. طبق گزارشات هفتگی EIA در 14 سپتامبر، بخشی از محرک این رکود، افزایش بیش از حد انتظار 4 میلیون بشکه ای در ذخایر دیزل ایالات متحده بود. پالایشگاه های ایالات متحده سخت کار می کنند و حاشیه سود بیش از 50 دلار در هر بشکه دیزل آنها را تشویق کرده است تا بازدهی تقطیر میانی را 3 درصد در مقایسه با سال گذشته افزایش دهند. از زمانی که دولت چین بخش بزرگی از اقتصاد را برای مبارزه با کووید-19 تعطیل کرده و سیاست هایی را برای پایین نگه داشتن قیمت سوخت داخلی اعمال کرد، چین در بازارهای پایین دست حضور کمرنگی داشت. پکن سهمیه های صادرات محصولات را کاهش داده و پالایشگاه های چینی را مجبور به کاهش 4 درصدی نرخ بهره برداری کرده است. تفاوت بین قبل و بعد بازار کاملا واضح است و بخش بزرگی از این که چرا بازارهای جهانی تقطیر در سال گذشته فشرده شده اند. چین در سال 2020 و اوایل 2021 صادرکننده بیش از 500 هزار بشکه گازوئیل در روز بود. اکنون فقط 80 هزار بشکه نفت در روز صادر می کند.

خشک شدن مخازن دیزل اروپا

بر اساس جدیدترین تحولات بازارهای جهانی نفت ، اروپا در حال پیشروی به بزرگترین بحران عرضه دیزل در سال های اخیر است که میزان ذخیره سازی آن در کمترین میزان 15 سال اخیر بوده است. تحریم های اتحادیه اروپا تمامی واردات گازوئیل روسیه را از فوریه سال آینده ممنوع کرده و اروپا را ملزم می کند تا 750 هزار بشکه از عرضه خود، معادل یک دهم مصرف خود را جایگزین کند. خریداران قدرت چانه زنی کمتری خواهند داشت چون که هم گزینه های بسیار محدودی خواهند داشت و هم اینکه سهام آنها بسیار پایین است. داده های یورو اویل استاک نشان می دهد موجودی تقطیر میانی، عمدتا گازوئیل، در اتحادیه اروپا و نروژ در ماه اوت به کمترین میزان خود در طی 14 سال گذشته رسید. شرکت های بازرگانی در سال گذشته به دنبال عقب ماندن شدید بازارهای مشتقه، انگیزه قوی برای خروج گازوئیل فیزیکی از مخازن خود داشتند. در پاییز سال گذشته، ادغام افزایش قیمت گاز و اختلالات عرضه نفت خام به افزایش قیمت 20-10 دلاری بنزین ICE کمک کرد. این مشکلات در بهار با اوج گرفتن نگرانی ها از فروپاشی روابط تجاری اروپا با روسیه تشدید شد. اختلاف بین این فراردادهای نفتی در 6 ماه گذشته به شدت در محدوده 70-20 دلاری در هر تن تغییر کرده است. اروپا همچنان در مشکلات پیش بینی نشدۀ پالایشگاهی گرفتار مانده و شرکت ها و دولت ها را وادار کرده است تا از ذخایر بیشتری استفاده کنند.

برای اطلاع از وضعیت نفت سیاه در هفته گذشته کلیک کنید.

پالایشگاه های آسیا برای زمستان آماده می شوند

با توجه به افزایش شدید قیمت گاز طبیعی و برق و افزایش تقاضای سوخت گرمایشی در سه ماهه چهارم، پالایشگاه های آسیایی خود را برای یک بحران بالقوه انرژی در اروپا آماده می کنند. انتظار می رود تقاضا برای بنزین و LSFO در اروپا از حاشیه ها در آسیا حمایت کند. ممکن است از آنجا که دسترسی به منابع بیشتری فراهم است، حاشیه ها با وجود رکوردهای ژوئن تا ژوئیه که با صادرات بالای گازوئیل غرب و واردات کم LSFO بهبود یافت، تقویت نشوند. انتظار می رود راه اندازی پالایشگاه 615 هزار بشکه ای الزور کویت میزان دسترسی به منابع را افزایش دهد. همچنین انتظار می رود چین پس از اینکه دولت بخش جدیدی از سهمیه های صادراتی محصولات را به پالایشگاه ها اختصاص داد، محموله های بیشتری بتواند صادر کند. خریداران منطقه ای در حال آماده شدن برای کاهش واردات LSFO از اروپا در زمستان پیشرو هستند. براساس داده های تحلیل ورتکسا، واردات LSFO ژاپن در آگوست به بالاترین میزان در چهار سال اخیر یعنی نزدیک به 64 هزار بشکه در روز رسید. نیروگاه های نفتی متعددی در ژاپن تعطیل شده اند اما برخی از آنها به دلیل قیمت بالای LNG ممکن است فعالیت خود را دوباره از سر بگیرند. علاوه براین، عرضه بنزین آسیایی نیز محدود است و دست کم هفت پالایشگاه اصلی در سپتامبر تا اکتبر تحت تعمیر و نگهداری قرار دارند. اما انتظار می رود با شروع فصل زمستان در اروپا، تولید در نوامبر تا دسامبر افزایش یابد که می تواند به تبادل گاز به این منطقه بعنوان جایگزینی برای عرضه روسیه کمک کند. انتظار می رود با اعمال تحریم ها بر واردات نفت روسیه در اوایل سال آینده و با کنار گرفتن شرکت های برق از گاز طبیعی، تقاضای بنزین اروپا تقویت شود. آژانس بین المللی انرژی انتظار دارد بتواند در سه ماهه چهارم و سه ماهه اول سال آینده سوئیچینگ گاز-به-نفت را تا 500-400 هزار بشکه در روز در اروپا افزایش دهد.

رشد شیل تحت تاثیر محدودیت بالادستی است

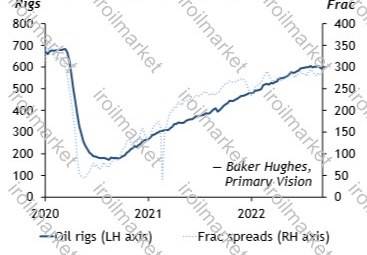

تولید نفت ایالات متحده به دلیل محدودیت های زنجیره تامین و بالا رفتن هزینه های تولید رو به کاهش است. پیش بینی ها از رشد تولید نفت ایالات متحده در سال جاری و سال آینده به دلیل افزایش هزینه های تولید، کمبود مواد اولیه و نیروی کار که شیل را مجبور به کاهش سرعت روند توسعه خود می کند، کاهش می یابد. این پیش بینی ها برای ژوئیه تا دسامبر در آخرین چشم اندار کوتاه مدت انرژی EIA 160 هزار بشکه در روز کاهش یافته و رشد سالانه در سال جاری را به 540 هزار بشکه در روز رساند که در مقایسه با 740 هزار بشکه ژوئن کاهش چشمگیری داشت. انتظار می رود تولید سال آینده تا 850 هزار بشکه در روز افزایش یابد. اسکات شفلید، مدیر اجرایی منابع طبیعی پایونیر، تولیدکننده پیشرو حوزه نفتی پرمین می گوید پیش بینی ها در اوایل سال جاری برای افزایش تولید نفت خام ایالات متحده تا یک میلیون بشکه در روز در سال 2022 بسیار دور از انتظار است. شفلید رشد تولید امریکا را در سال جاری بین 600-500 هزار بشکه در روز اعلام کرده است. براساس گزارشات شرکت خدمات بالادست بیکر هیوز، همان طور که در نمودار زیر مشخس است، تعداد دکل های نفتی ایالات متحده در ماه های ژوئیه تا آگوست به بالاترین حد خود رسید.

در هفته منتهی به 9 سپتامبر، تنها 591 دکل حفاری نفت انجام دادند که در مقایسه با هفته قبل، 14 دکل کمتر بود. این رقم در حوزه پرمین 10 مورد بود. اما تعداد دکل های گاز در ایالات متحده به دلیل قیمت بسیار بالای گاز طبیعی، پس از کاهش عرضه روسیه به اروپا در حال افزایش است.

برای اطلاع از چشم انداز جهانی بازار نفت خام و فرآورده های نفتی کلیک کنید.

سوخت جت جان دوباره می گیرد

احتمالا در سال 2023 با توجه به جدیدترین تحولات بازارهای جهانی نفت و با کاهش محدودیت های مسافرتی کووید-19 و کاهش عرضه توسط کشورهای آسیایی، حاشیه های سوخت جت بهبود یابد. به گفته بانک امریکا گلوبال ریسرچ، تقاضای سوخت جت در سال آینده با حس “انتقام جویانه” باز خواهد گشت. این بانک تقاضای 25 درصدی نفت جهان را در مقایسه با 20 درصد سال های قبل از همه گیری، به ویژه با کاهش محدودیت های سفر در کشورهای آسیایی، در سال جاری پیش بینی کرده است. اما به دلیل ظرفیت محدود تقطیر نفت خام، قیمت های بی سابقه گاز طبیعی و تاثیر جنگ اوکراین عرضه احتمالا محدود باقی خواهد ماند. این بانک امریکایی پیش بینی می کند که حاشیه سود سوخت جت در سال آینده به طور متوسط 26 دلار در هر بشکه باشد که آن را به سودآورترین محصول نفتی تبدیل می کند. براساس ارزیابی های آرگوس، حاشیه های پالایش سوخت جت در شمال غربی اروپا در حال حاضر حدود 8 دلار در هر بشکه برای دیزل با مبدا محدود تخفیف دارند، اما این ممکن است در سال آینده با محدود شدن بازار جهانی سوخت جت تغییر کند. اگرچه در تابستان امسال تقاضا برای سفرهای تفریحی و تجاری در مسافت های طولانی همچنان محدود است، اما تقاضا برای سفرهای هوایی کوتاه مدت در اروپا و ایالات متحده افزایش یافته است. افزایش تقاضا برای سفرهای هوایی در کشورهای غربی تا حدی با واردات سوخت جت از کشورهای شرقی مانند کره جنوبی پوشش داده می شود زیرا تقاضای این سفرها در آسیا-اقیانوسیه نسبت به کشورهای غربی در سطح پایین تری است.

کنترل روسنفت در دست آلمانی ها

ر اساس جدیدترین تحولات بازارهای جهانی نفت ، دولت آلمان شرکت های تابعه آلمانی روسنفت را تحت مدیریت اعتماد قرار داده است و به دولت اجازه می دهد تا سهام غول نفتی روسیه در سه پالایشگاه اصلی داخلی را کنترل کند. وزارت امور اقتصاد و اقدامات اقلیمی فدرال آلمان (BMWK) اعلام کرد که شرکت های روسنفت داتچلند، مارکتینگ و پالایش RN تحت مدیریت آژانس شبکه فدرال قرار گرفته اند. به گفته این وزارتخانه، این اقدام با “تهدید قریب الوقوع امنیت تامین انرژی” مقابله کرده و “فاندمنتال” آینده پالایشگاه 226.000 بشکه ای شودت را مشخص می کند که به شدت به نفت روسیه از طریق خط لوله دروژبا وابسته است. روسنفت صاحب 54.17 درصد از سهام سرمایه گذاری مشترک PCK است که شرکت پالایشگاه شودت را اداره می کند. این شرکت همچنین دارای 28.57 درصد از سهام بایرنویل و 24 درصد از سهام Miro است که پالایشگاه 299 هزار بشکه ای کارلسروهه را اداره می کند. به گفته BMWK، چندین تامین کننده مهم دیگر تمایل به ادامه همکاری با روسنفت ندارند و با این حال، آینده پالایشگاه ها در معرض خطر جدی قرار دارد. این منبع خبری اعلام کرد که در 16 سپتامبر برنامه های بیشتری را برای تنوع بیشتری را برای تنوع بخشی به نفت خام شودت از عرضه دروژبا پیش از تحریم واردات نفت روسیه از سوی اتحادیه اروپا که در اوایل دسامبر اجرایی می شود، اعلام خواهد کرد.

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.